収入印紙とは

収入印紙は、契約書や領収書など経済的な取引に伴って作成される文書に対して課される「印紙税」を支払うために貼付する証票です。印紙税法により課税が定められている文書には収入印紙の貼付が必要で、これらは「課税文書」と呼ばれます。

「収入印紙」と「収入証紙」「普通切手」の違い

収入印紙、収入証紙、普通切手は、いずれも「証票(一定の金銭の支払いを証明する券)」という共通点がありますが、それぞれ使用目的や発行主体が異なります。混同しやすいため、以下のように整理して理解すると明確です。

.webp?width=1400&fit=cover&quality=60&format=auto)

収入印紙とは、国が定めた印紙税を納めるために使われます。たとえば、契約書、領収書、手形など一定の取引文書に貼付することで、印紙税を納税した証拠となります。

収入証紙とは、地方自治体が課す手数料を納めるために使う証票です。たとえば、運転免許の更新申請や各種証明書の発行など、都道府県の行政サービスに対する支払いに使います。

普通切手とは、手紙や荷物を送る際の郵便料金を支払うためのものです。郵便局などで販売されており、用途は完全に郵便物に限られています。

収入印紙の種類

現在、発行されている収入印紙は、1円から10万円までの金額で計31券種です(1円、2円、5円、10円、20円、30円、40円、50円、60円、80円、100円、120円、200円、300円、400円、500円、600円、1,000円、2,000円、3,000円、4,000円、5,000円、6,000円、8,000円、1万円、2万円、3万円、4万円、5万円、6万円、10万円)。

この31種類を必要な金額となるように組み合わせて、印紙税を納付します。なお、発行されている収入印紙のうち200円から10万円までの19券種においては、平成30年7月1日に改正がおこなわれ、偽造防止技術が施されました。券種によって、特殊発光インキやマイクロ文字、着色繊維、透かし入り等の、偽造防止技術が施されていますが、改正以前の収入印紙も、使用することができます。

契約書に収入印紙を貼る理由

印紙税法では、特定の文書を「課税文書」として定めており、その作成者に納税義務を課しています。

文書に貼付する収入印紙の金額は、記載される取引金額に応じて決まります。文書が作成された時点で納税義務が発生し、規定された金額の収入印紙を購入して契約書に貼付することで、印紙税を納付したとみなされます。

印紙税が必要となる契約書は、印紙税法の別表第1に定められた20種類の文書に該当するものです。この課税の根拠には、主に二つの理由があります。

一つは、文書によって生じるビジネス上の利益に対する課税という側面です。所得税などと同様に、経済的利益に応じた税負担を求めるという考え方に基づいています。

もう一つは、文書作成による法律関係の明確化という効果に対する課税です。契約書の作成により法的保護を受ける当事者に、その対価として軽度の税負担を求めることが妥当とされています。

このように、収入印紙の貼付は単なる形式的な手続きではなく、法律で定められた納税義務を果たすための具体的な方法として位置づけられています。適切な金額の収入印紙を貼付することは、法令遵守の観点から重要な意味を持ちます。

印紙が必要かどうかを判断する際の流れ

収入印紙が必要かどうかの判断については、以下の流れで確認しましょう。

- 国税庁の公式サイトなどで、作成する契約書が課税文書に該当するかを確認

- 非課税文書に該当しないかを確認

- 契約書の金額をもとに、該当する課税文書の印紙税額を確認

収入印紙が必要かを判断するには、はじめに作成する契約書が課税文書に該当するかを確認しましょう。

【法務担当の方へ】「印紙税納付の要否や金額をどのように確認すればいいのか」お悩みではないですか?以下の無料資料をダウンロードして、印紙税法の基本を押さえましょう。

収入印紙が不要な場合

非課税文書とみなされる書類は、印紙税が不要なため、収入印紙を貼り付ける必要がありません。主な非課税文書には、以下のような書類が挙げられます。

- 動産のリース契約に関する契約書

- 継続的取引でない売買契約

- 雇用に関係する契約書

- 委任・準委任契約書 など

たとえば複合機などのOA機器のリース契約書は、動産のリース契約書に該当するため、非課税文書となり、収入印紙の貼り付けは不要です。従業員との間に結ぶ雇用契約書も、収入印紙の貼り付けは必要ありません。

また、物品の売買契約のうち、「継続的取引」に関する契約書は第7号文書に該当する課税文書ですが、「継続的取引」でない場合は課税文書に該当しません。「継続的取引」ではない場合とは、例えば「1回だけの取引」「3カ月以内の短期契約」など、単発的もしくは短期的とみなされる場合です。

また、契約書自体は課税文書であったとしても、電子契約書を用いている場合には課税対象外となるため、収入印紙の貼り付けは不要です。

収入印紙が必要な「課税文書」一覧と類型別金額

収入印紙が必要になる契約書などの文書は20種類あります。その詳細は以下の国税庁の公開資料から確認できます。

ここからは課税文書のうち、特に代表的な契約書・文書につい詳しく解説します。

<参考記事>No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで(国税庁)

【受取書・領収書】の内容と収入印紙の金額

第17号文書は、売上代金に係る「金銭または有価証券の受取書や領収書、レシートなど」を指し、一定の条件を満たすと収入印紙の貼付が必要になります。売上代金にかかるものか、それ以外かで税額が異なります。また借入金、担保としての保証金、保険金や損害賠償金などは売上代金に該当しません。

以下のような文書が該当します。

<売上代金に係る金銭・有価証券の受取書・領収書>

- 商品販売代金の受取書

- 不動産賃料の受取書

- 請負代金の受取書

- 広告料の受取書 など

<売上代金以外の金銭・有価証券の受取書・領収書>

- 借入金の受取書

- 保険金の受取書

- 損害賠償金の受取書

- 補償金の受取書

収入印紙の金額は、売上代金かそれ以外かで異なります。

<売上代金の受取書の場合>

- 5万円未満:非課税

- 100万円以下:200円

- 200万円以下:400円

- 300万円以下:600円

- 500万円以下1,000円

- 1,000万円以下:2,000円受取金額が1,000万円を超える売上代金の受取書の税額は、国税庁のウェブページを参照してください。

<売上代金以外の受取書の場合>

- 5万円未満:非課税

- 5万円以上:200円

【不動産やお金の貸し借り、運送関連契約書】の内容と収入印紙の金額

第1号文書に当たる契約書は、不動産やお金の貸し借りに関する契約書、運送に関する契約書などです。具体的には、以下のような文書が該当します。

- 不動産・鉱業権・無体財産権・船舶・航空機・営業の譲渡に関する契約書(具体例:不動産売買契約書、不動産交換契約書、不動産売渡証書など)

- 地上権・土地賃借権の設定・譲渡に関する契約書(具体例: 土地賃貸借契約書、土地賃料変更契約書など)

- 消費貸借に関する契約書(具体例:金銭借用証書、金銭消費貸借契約書など)

- 運送に関する契約書(傭船契約書を含む)(具体例:運送契約書、貨物運送引受書など)

ここでいう「無体財産権」とは、特許権・商標権・著作権などの譲渡契約書のことです。これらの契約書は、課税文書に該当します。また土地の賃貸借契約書は課税文書となりますが、建物の賃貸借契約書は課税文書に該当しません。混同されやすいので、注意しておきましょう。

第1号文書の印紙税は契約金額に応じて決められ、契約金額が1万円未満なら「非課税」、契約金額のない契約書の印紙税は「200円」とされます。最高で契約金額が50億円を超えると印紙税は「60万円」です。

- 1万円未満:非課税

- 10万円以下:200円

- 10万円超、50万円以下:400円

- 50万円超、100万円以下:1,000円

- 100万円超、500万円以下:2,000円

- 500万円超、1,000万円以下:1万円

- 1,000万円超、5,000万円以下:2万円

- 5,000万円超、1億円以下:6万円

- 1億円超、5億円以下:10万円

- 5億円超、10億円以下:20万円

- 10億円超、50億円以下:40万円

- 50億円超:60万円

- 契約金額の記載のないもの:200円

【請負に関する契約書】の内容と収入印紙の金額

第2号文書に当たる契約書は、請負に関する契約書です。

請負契約とは、請負人が注文者に仕事の完遂を約束し、報酬が支払われる契約形態をいいます。請負契約の対象には、建設工事のような有形の成果物が伴う契約だけでなく、ソフトウェア開発、コンサルティング、警備、清掃といった無形のサービス提供を含む契約も含まれます。

このような契約において作成される請負契約書は、印紙税の課税対象であるため契約金額に応じて収入印紙を貼付しなければなりません。これにより、契約の法的効力を確保し、税法上の義務を果たすことができます。

一般的に請負契約書には、何らかの成果物が生じる契約書がこれに当たるとされています。例えば以下のような文書があたります。

- 工事請負契約書

- 工事注文請書

- 物品加工注文請書

- 広告契約書

- 会計監査契約書

もっとも、映画俳優などが、その者としての役務の提供を約することを内容とする契約も請負契約に含まれ、「映画俳優専属契約書」などがこれに当たります。

第2号文書は、第1号文書と同じく印紙税は契約金額を基準にして決められます。契約金額が1万円未満なら「非課税」、契約金額のない契約書の印紙税は「200円」とされます。最高で契約金額が50億円を超えると印紙税は「60万円」です。

- 1万円未満:非課税

- 10万円以下:200円

- 10万円超、50万円以下:400円

- 50万円超、100万円以下:1,000円

- 100万円超、500万円以下:2,000円

- 500万円超、1,000万円以下:1万円

- 1,000万円超、5,000万円以下:2万円

- 5,000万円超、1億円以下:6万円

- 1億円超、5億円以下:10万円

- 5億円を超え10億円以下:20万円

- 10億円を超え50億円以下:40万円

- 50億円超:60万円

- 契約金額の記載のないもの:200円

【会社再編に関する契約書】の内容と収入印紙の金額

第5号文書は、会社再編に関する契約書で、以下のような文書に限り課税文書とされています。

- 合併契約書

- 吸収分割契約書

- 新設分割計画書

合併契約書は、会社法上・保険業法上の合併に限り、株式会社、合名会社、合資会社、合同会社および相互会社が締結する合併の契約書です。

また、吸収分割契約書・新設分割計画書(新設分割計画を証する書面)は、会社法上のものであり、株式会社と合同会社のみに限られます。合併や吸収では従業員の承継もおこなわれますが、労働契約の承継に関する文書については含まれません。

第5号文書の印紙税額は、一律「4万円」です。

【継続的取引の基本契約書】の内容と収入印紙の金額

第7号文書は、継続的取引の基本契約書です。

例えば「売買基本契約書」「特約店契約書」「代理店契約書」「業務委託契約書」「銀行取引約定書」など、3カ月以上の継続的取引を定める契約書です。契約期間が3カ月以内であり、かつ更新の定めがない場合、非課税となります。

「取引」というと、第1号・第2号文書と重複するように思われますが、どのように区別すればよいのでしょうか。他の号に該当する場合と、どのようにすみ分けるかについて、国税庁のWebサイトには以下のような回答が載せられています。

「課税物件表の適用に関する通則3のイには、「第1号又は第2号に掲げる文書で契約金額のないものと第7号に掲げる文書とに該当する文書は、同号(第7号文書)に掲げる文書とする。」旨の規定があります。したがって、…(中略)…売買に関するもので不動産等を対象とするもの、運送に関するもの、請負に関するものについては、それぞれ第1号文書又は第2号文書にも該当することとなりますから、記載金額のあるものは第1号又は第2号文書に、記載金額のないものは第7号文書にその所属が決定されることになります。」引用元:国税庁|第7号文書と他の号に該当する文書の所属の決定

したがって、不動産や運送、請負など第1号・第2号文書に該当するような文書でも、金額の記載がなく、第7号文書に当たる「継続的取引の基本契約書」ならば、第7号文書に分類されます。

第7号文書の印紙税額は、一律「4,000円」です。

【信託契約書・信託証書】の内容と収入印紙の金額

第12号文書に当たるのは、信託行為に関する契約書(信託契約書)および信託証書です。

信託行為に関する契約書であれば、対象や受託者・受益者の性質を問わず第12号文書に該当するとされています。金銭信託・不動産信託・株式信託などの契約書がその例です。

第12号文書の印紙税額は、一律「200円」です。

【保証契約書】の内容と収入印紙の金額

第13号文書は、保証契約書です。

連帯保証などの債務の保証に関する契約書であれば、第13号文書に該当します。しかし、主たる債務の契約書に併記するもの(金銭消費貸借契約書に定められる連帯保証条項など)は除かれます。また、委託に基づく保証委託契約書、損害担保契約書などは課税文書に含まれません。加えて身元保証契約書も非課税です。

第13号文書の印紙税額は、一律「200円」です。

【金銭・有価証券の寄託契約書】の内容と収入印紙の金額

第14号文書に当たるのは、金銭・有価証券の寄託契約書です。

当事者の一方が相手方のために金銭または有価証券を預かることとしている寄託契約を証するもの(株券預かり証など)が第14号文書に当たります。主には預金の預け入れを証明する預り証、勤務先預金明細書などが該当する文書です。第14号文書は金融機関に関連する文書を指しますが、企業が金融機関に対して、作成する預金口座振替依頼書などは含まれません。

第14号文書の印紙税額は、一律200円です。

【債権譲渡・債務引受の契約書】の内容と収入印紙の金額

第15号文書に当たるのは、債権譲渡・債務引受の契約書です。債権者・債務者・引受人の全て、またはいずれかによる合意に基づく債権・債務の移転についての文書のことをいいます。

第15号文書の印紙税額は、1万円未満が「非課税」で、1万円以上は「200円」です。

収入印紙の購入方法

収入印紙の主な購入場所と特徴をまとめました。すべての場所にすべての券種があるとは限らないので、注意が必要です。

急ぎで必要な場合は24時間営業のコンビニエンスストアを利用し、高額な収入印紙が必要な場合には郵便局や法務局で購入するなど、目的や状況に応じて最適な購入先を選びましょう。

法務局

- 営業時間:平日8時30分から17時15分

- 特徴:ほぼすべての額面を取り扱い

コンビニエンスストア

- 営業時間:24時間(店舗による)

- 特徴:取扱店舗は限定的、高額印紙を取り扱わないところが多い

- 原則「現金のみ」の対応が多く、電子マネー・クレジットカード不可の店舗が大半

- 備考:200円印紙のみ取り扱いが一般的。フランチャイズ店や駅ナカ店舗では取り扱いがないこともある

郵便局

- 営業時間:平日9時から17時

- 特徴:31券種すべての額面が購入可能

- 備考:在庫がない場合は取り寄せ対応が可能

市町村役場

- 営業時間:平日8時30分から17時15分

- 特徴:一般的な額面のみ取り扱い

- 在庫状況は施設により異なる

金券ショップ

- 営業時間:店舗により異なる

- 特徴:額面より安く購入できるケースがある(例:200円印紙を190円で販売)

- 備考:

- 消費税の課税対象になることがある

- 会計処理上の勘定科目が「租税公課」ではなく「消耗品費」等になることがあるため、経理処理には注意が必要

- 古物営業法に基づく運営のため、購入時に本人確認を求められる場合あり

たばこ屋

- 営業時間:店舗により異なる

- 特徴:「印紙売りさばき所」として登録されているたばこ店で取り扱い

- 備考:

- 店舗数は減少傾向だが、地域によっては入手可能

- 小規模店舗では在庫に限りがあるため、事前の確認が望ましい

購入後は、適切な場所に印紙を貼付し、契約者の署名または押印による消印が必要です。消印を忘れると印紙税の効力が無効になる可能性があるため、注意が必要です。

郵便局や官公庁の営業時間外に購入したい場合は注意が必要

収入印紙を営業時間外に購入したい、急いで購入したい場合には、大手コンビニエンスストアでも購入できます。ただし多くのコンビニエンストアでは、ニーズが高い200円の収入印紙のみを販売しています。また、店舗によっては収入印紙自体を取り扱っていないところもあります。

大きな郵便局に設置されている、「ゆうゆう窓口」と呼ばれる時間外窓口でも、収入印紙を購入することが可能です。ゆうゆう窓口は、土日、夜間21時まで開いていることが多いですが、ゆうゆう窓口によって開いている時間が異なりますので、事前に確認が必要です。

原則として返品での払い戻しができない点に注意が必要です。郵便局で他の金額の収入印紙に交換したり、還付金として請求したりすることは可能ですが、手間がかかるため、誤った収入印紙を購入しないことが大切です。

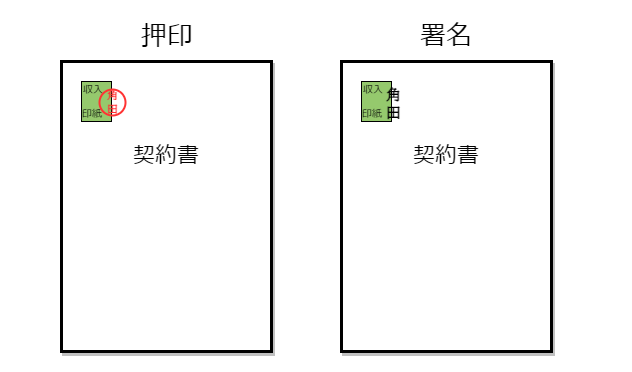

収入印紙の貼り方や消印の方法

収入印紙の貼付位置については、法律上の明確な規定はありませんが、慣例として切手のように契約書の「左上の余白部分」または「表紙の右上」に貼ることが一般的です。

消印は印紙の再使用を防止するための行為で、印紙税法第8条第2項で義務付けられています。収入印紙の上に日付を記入し、契約当事者の署名または押印を行うものです。消印は印紙の再利用を防ぐために必須な手続きです。

これらの手続きは税法上の義務であり、適切に行われない場合は税務署からペナルティが課される可能性があります。そのため、確実な実施が求められます。

消印の方法には以下のような規定があります

- 印鑑または署名を、印紙に半分またがるように行う

- 署名の場合は、消去できないペン(ボールペンなど)を使用する

- 契約書締結時の印鑑でなくても良く、代理人や使用人による押印・署名も可能(印紙税法施行令第5条)

- 契約当事者の一方のみの消印で十分(印紙税法基本通達第64条)

このように、収入印紙の貼付と消印は、法令と慣例に基づいて適切に行う必要があります。

契約書に収入印紙を貼り忘れた・誤って貼った場合

契約書に収入印紙を貼り忘れたり、誤って貼ってしまった場合はどのようなことが起こるでしょうか。以下で解説します。

貼り忘れると過怠税を追徴される可能性

収入印紙を貼り忘れたとしても、双方の署名があれば、その契約書は有効です。収入印紙は契約自体に関係がないと解されており、貼っていなかったとしても無効にはなりません。ただし、課税文書に収入印紙が貼っていなかったことが発覚した場合、「過怠税」を追加で徴収される可能性があります。

収入印紙の貼り忘れに気づいた場合、すぐに対応することが重要です。まず、必要な額面の収入印紙を購入し、契約書に貼り付け、適切に消印を行います。

もし税務署によって貼り忘れが指摘された場合は、指摘を受けた日から30日以内に適切な収入印紙を貼り、税務署に提出することで、過怠税の額を減らすことができる場合があります。しかし、この期間を過ぎると、過怠税が本来の税額の数倍に上る可能性があるため、早急に対応することが求められます。

誤って貼り付けてしまっても還付請求が可能

印紙税は、以下の事項に該当した場合、還付請求が可能です。

- 課税文書に貼り付けた収入印紙が過大になっている

- 課税文書でない文書に誤って収入印紙を貼り付けた

- 課税文書に収入印紙を貼り付けたものの、使用する見込みがない

還付請求が認められているのは、文書を作成した日から5年間です。5年経過したものは、請求権が消滅してしまいます。

なお、還付手続きをおこなう際は、「印紙税過誤納確認申請書」と「印紙税が過誤納となった文書」の提出が必要です。還付は、銀行口座振込もしくは郵便局を通じての返金となるため、受け取るまでに日数を要します。誤りに気づいたらすぐに行動に移しましょう。

参照:国税庁「No.7130 誤って納付した印紙税の還付」

不正行為は刑事罰の対象になる可能性

収入印紙の貼り付け忘れたときには、別途で「過怠税」が科せられますが、不正行為など悪質と判断されると刑事罰の対象となる可能性があります。刑事罰の対象となる可能性があるのは、以下のような行為です。

以下が、悪質とみなされるような違反行為の例と罰則です。

- 違反行為罰則不正や偽りによって、「印紙税を免れた」もしくは「免れようとした」→ 3年以下の懲役または、100万円以下の罰金 もしくは併科(印紙税法21条1項)

- 課税文書に必要な金額の収入印紙を貼り付けていない→ 1年以下の懲役、または50万円以下の罰金(印紙税法22条1号)

- 課税文書に貼り付けた収入印紙に消印を押していない→ 30万円以下の罰金(印紙税法23条)

不正な手段で還付を受けようとした者にも、3年以下の懲役または、100万円以下の罰金もしくは併科が科せられます(印紙税法21条2項)。また、法人の代表者や担当者が不正を働いた場合、法人だけでなく、不正を働いた本人に対しても罰則が科せられます(印紙税法24条)。

罰則を受けると金銭的なダメージだけでなく、社内的な信用を失いかねません。そういった事態にならないように、収入印紙は適切な金額と手順で貼り付けましょう。

収入印紙は適切な管理が必要

収入印紙は前述した通り、契約の行政に対する手数料や租税を支払うために発行される重要な証票であるため、適切な管理が求められます。以下の点に注意しましょう。

- 直射日光や湿気を避ける:日光や湿気は印紙を劣化させる原因となるため、冷暗所で保管するのが理想的です。

- 折り曲げない:折り曲げたり汚れたりしないよう、平らな場所に保管し、重い物を上に置かないようにしましょう。

- 使用済み印紙も保管する:使用済みの印紙は、税務上の証明書類としての価値があるため、契約書や関連文書とともに適切に保管することをお勧めします。

これらを守ることで、印紙の品質や税務上の証拠としての有効性を保つことができます。

電子契約では収入印紙が不要

「LegalOn Cloudサイン」のような電子契約の場合は紙の契約書を作成しないため、印紙税は不要です。

電子契約の印紙税が非課税になる根拠に、「印紙税法基本通達第44条第1項」があります。このうち、「課税文書の作成」について以下の規定があります。

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。引用元:国税庁|印紙税法基本通達 第44条第1項

また、上記の通達第44条第2項は、課税文書の「作成の時」として、相手方に交付する目的で作成される課税文書については、「当該交付の時」であるとしています。そのため、紙を使わず、現物の交付を行わない電子データでの契約には印紙税が不要であり、合法的な節税方法として電子契約が利用されることがあります。

ただし、電子データで契約書を作成したとしても、印刷して使用すると収入印紙の貼り付けが必要となる場合があるため、注意しておきましょう。

印紙税法についてより詳しく知りたい方は、以下のお役立ち資料も参考にしてください。

<関連記事>

電子契約では収入印紙がいらないって本当?その理由・根拠や注意点を徹底解説

電子契約とは?導入するメリットや注意点、関係する法律を詳しく解説

紙から電子契約への移行でコスト削減が可能

電子契約には収入印紙が不要なため、収入印紙の購入・管理の手間が省けることで、経費の削減にもつながります。

また業務効率化の面では、契約書の直接のやり取りが不要で、即時配信と即時署名が可能となり、地理的な制約を超えた契約締結ができ、ビジネス機会の拡大も期待できます。さらに、契約プロセスのデジタル化により業務の効率化が図れ、担当者の負担軽減にもつながります。

さらに、「LegalOn Cloud」のような電子契約書の締結前の「レビュー」や締結後の「管理」まで一貫して行うプラットフォームを導入すれば、会社を法的リスクから守る基盤を整えることができます。

電子契約システムの導入には初期投資が必要ですが、長期的に見れば、紙の契約書にかかるコストを大幅に削減できるため、コストパフォーマンスは非常に高いと言えます。

収入印紙に関するよくある質問

ここまで記事で紹介したものほか、収入印紙印紙に関するよくある質問をまとめました。

収入印紙はどこで購入できる?

A.収入印紙は、以下の場所で購入が可能です。

<購入できる場所と特徴>

- 郵便局、役所、法務局→ 基本的には31種類すべての収入印紙を取り扱っている。ただし、小規模な郵便局では大きな金額の収入印紙を扱っていない可能性があるため、事前確認がおすすめ。

- コンビニエンスストア→ 店舗によって取り扱っている場合がある。ただし、200円の収入印紙しか扱っていないことがほとんど。

- 法務局→ 平日8時30分から17時15分まで。ほぼすべての額面を取り扱っている。

- 市町村役場→ 平日8時30分から17時15分まで。一般的な額面はそろっているが、在庫状況は施設により異なる

収入印紙はコンビニでも購入できますが、200円以外を求めるのであれば、取り扱う種類が豊富な法務局や役所がおすすめです。確実に購入できるため、無駄足になるのを避けられます。

収入印紙の勘定科目は?

A.収入印紙の場合には、「租税公課」という勘定科目を使用します。

勘定科目とは、会計処理をおこなうときに活用する、その項目の見出しのようなものです。たとえば水道代を支払った場合には「水道光熱費」、業務上で移動に掛かった費用などは「交通費」などの勘定科目を使用します。

収入印紙の場合、購入する場所によって消費税の取り扱いが異なる点に注意です。金券ショップで収入印紙を購入するのは「課税取引」に該当するため、仕分けの借方にて「仮払消費税」を計上する必要があります。

消費税を含めた金額が対象?

A.印紙税の対象となる記載金額については、契約書の種類や税金額が明記されているかによって異なります。

まず以下の課税文書については、消費税が明記されている場合、税抜価格が印紙税の対象です。

- 請負契約書

- 不動産の譲渡に関する契約書

- 金銭または有価証券に関する契約書

ただし、上記の課税文書であっても、消費税額が明記されていなければ、記載された金額がそのまま印紙税の対象となります。たとえば「21,000円(税込)」と記載されていると、「21,000円」が印紙税の対象です。

収入印紙の返品・交換はどうする?

A.未使用であれば郵便局で交換することが可能です。

ただし交換には、いくつか条件があります。汚れや破損があるものや、封筒や白紙、行政機関へ提出する申請書等、明らかに課税対象となる書類以外に貼付された収入印紙も、偽造防止のため受け付けてもらえません。

また、郵便局のゆうゆう窓口では交換できないため、平日の9時から17時の営業時間内に郵便局の窓口で依頼する必要があります。収入印紙は現金とは交換できないことと、交換には1枚につき5枚の手数料、10円未満であれば額面の半額が必要となることにも注意しましょう。

また、収入印紙はコンビニエンスストアや金券ショップでも購入できますが、これらの店舗で購入する場合は、金額ぴったりの収入印紙の在庫がないことがあります。

収入印紙税は自社・相手のどちらが負担する?

A.印紙税は、作成者が納税義務者になるとされているため(印紙税法第3条第1項)、基本的に作成者が負担します。

共同で作成した場合は両者で負担します(印紙税法第3条第2項)。契約書の多くは、双方が保管するため1通ずつ作成しますが、この場合は、双方で2通分の印紙税を折半するのが一般的です。

電子契約なら「LegalOn Cloud」

契約書の整理や管理にお困りなら、高度な契約書管理機能を備えた「LegalOn Cloud」がおすすめです。電子契約機能である「LegalOn Cloud サイン」を選択いただくことで、単一のプラットフォーム上でシームレスに電子契約を行えるようになります。

.webp?width=1400&fit=cover&quality=60&format=auto)

.webp?width=1400&fit=cover&quality=60&format=auto)